Spektakuläre Nachrichten verwirren mehr, als dass sie informieren. Unbedachte Reaktionen darauf können kostspielig sein. Die folgende kleine Aufarbeitung einer Krise, die keine war, soll helfen, diese Lehre aus der Geschichte zu verinnerlichen.

Der Umgang mit negativen Meldungen muss gelernt sein. Wann handelt es sich bei grossen Kurssprüngen lediglich um eine Überreaktion, wann kann eine negative Meldung zu einem nachhaltigen Abwärtstrend führen?

Wer Freude hat an anspruchsvoller Literatur, greife zum Buch «Why Stock Markets Crash» von ETH-Professor Didier Sornette. Damit es zu einem Bärenmarkt als Folge einer negativen Meldung kommt, müssen gewisse Voraussetzungen im Finanzsystem selbst, das heisst endogen, erfüllt sein. Professor Sornette beschreibt das in sehr gut nachverfolgbarer Art und Weise.

Die Voraussetzungen lagen im US-Bankensektor im März 2023 nicht vor, als Namen regionaler Finanzhäuser wie Signature Bank, SVB Financial Group und First Republic international für Schlagzeilen sorgten, zumeist insinuierend, dass eine neue Bankenkrise à la 2008 im Anflug sein könnte.

Ein kurzer Schock – das war alles

Nun, an der Börse könnte (fast) alles möglich sein, aber alles Mögliche kann zumindest nicht gleichzeitig eintreten und nicht alles was möglich ist, ist auch wahrscheinlich.

Meine Sicht, dass eine globale Bankenkrise nicht zu erwarten sei, habe ich im ersten Newsletter nach dem Konkurs einiger und dem abgewendeten Konkurs anderer US-Banken im Mai erläutert. In der Tat ist es dann so gekommen, dass der DJ US Banks am 4. Mai dieses Jahres seinen Tiefstpunkt als Reaktion auf die Ereignisse notierte. Seither ist er um 22% gestiegen. Dem aktuellen Kursniveau fehlen nur 3% bis zum Kurs vor der herbeigeredeten Krise, in der einmal mehr das gewichtige Wort zu leichtsinnig in Umlauf gesetzt wurde.

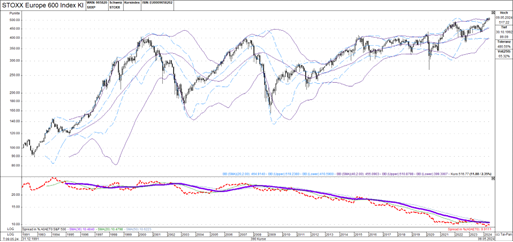

Der DJ US Banks war bereits vor dem Desaster der betroffenen Institute relativ sehr schwach zum DJ Stoxx 600 Banks:

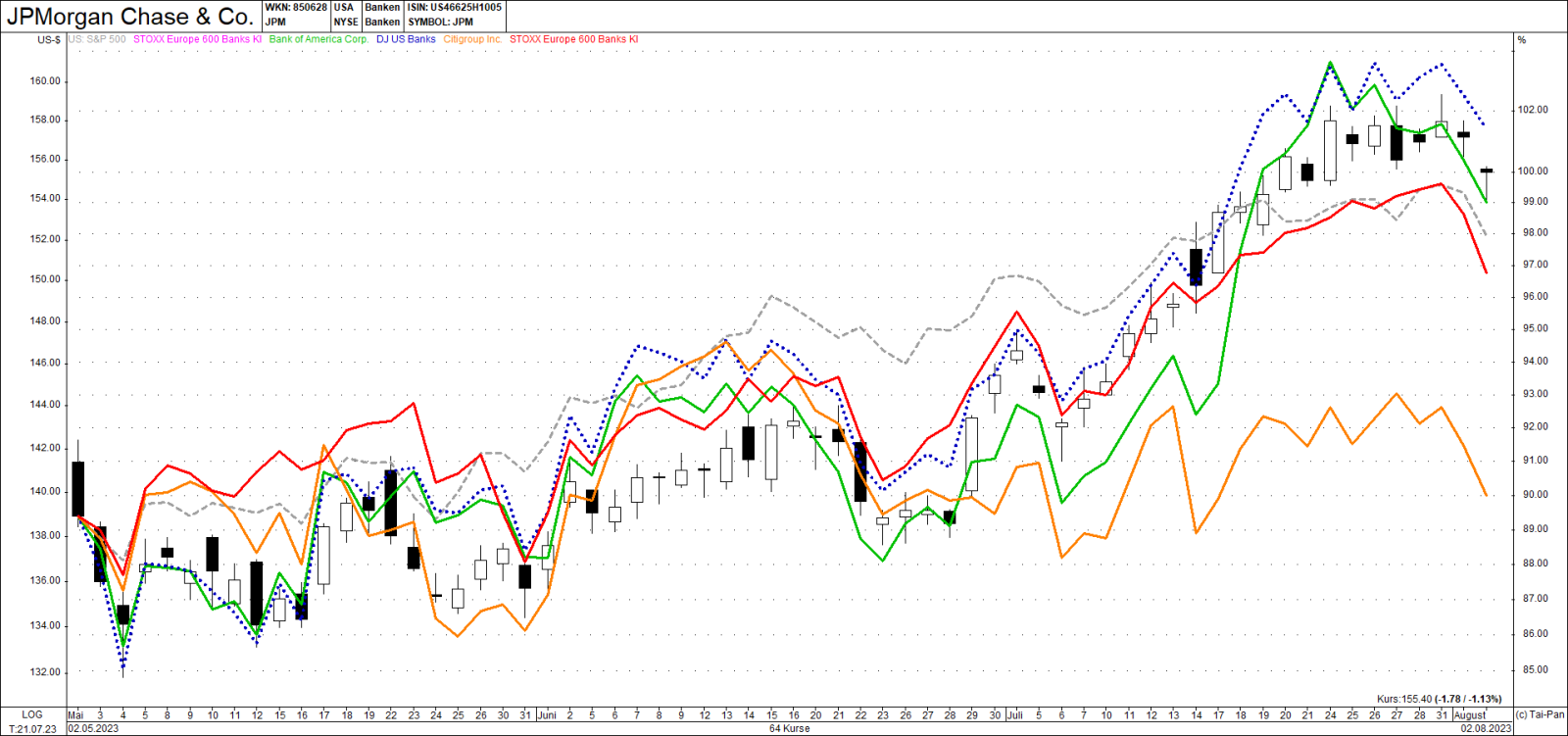

Das untere Fenster zeigt den relativen Trend des amerikanischen zum europäischen Bankenindex. Wer grundsätzlich nicht in relativ schwache Marktsegmente investiert, mied US-Banken, es sei denn, sie seien relativ stark zum stärksten Bankenindex ausserhalb der USA, wie JPMorgan. Die in der damals gezeigten Grafik dargestellten Titel haben sich seit dem 1. Mai gemäss der folgenden Illustration entwickelt:

Der Aktienkurs von JPMorgan ist in Kerzenform dargestellt, in blau der DJ US Banks, der sich genau gleich wie die Aktie von JPMorgan entwickelt hat, in grün leicht schwächer Bank of America, in grau der S&P 500, in rot der DJ Stoxx 600 Banks und weit abgeschlagen in orange Citigroup.

Ein Opfer der Überreaktion waren auch europäische Banken. Der DJ Stoxx Europe Banks verlor bis zum 20. März 21%. Nach drei volatilen, trendlosen Handelstagen legte er gerechnet ab dem 20. März 22% zu.

Rückkehr in den Courant normal

Da Banken ein grosses Gewicht im MSCI Financials einnehmen, ging das ganze Drama am Sektor nicht spurlos vorüber. Es kostete den MSCI Financials bis zu 13.3%. Seit dem am 24. März notierten Tiefst hat er sich um 14% erholt.

Der Sektor gehört mittlerweile zum besten Drittel unter den MSCI Sektoren. Europäische Banken weisen eine Attraktivität von 1,1 zu US- und kanadischen Banken auf, was viel ist. Amerikanische Banken haben jedoch zu einer relativen Erholung angesetzt.

Meiner Meinung nach konsolidieren die Aktienmärkte ganz generell, was ja gut ist. Die heute gewählte Geschichte, ergänzt um die Ausgabe des Newsletter Mai 2023 zeigt, wie vorsichtig man sein soll mit Reaktionen auf spektakuläre Meldungen. Die Neigung, neuesten Meldungen mehr Bedeutung zuzumessen als soliden, gut recherchierten Informationen, ist uns Menschen eigen. «Handle in Eile, bereue in Weile» ist das daraus resultierende Muster, das einen stolzen Preis erfordert. Oder, wie John Maynard Keynes es qualifizierte: Es sind «Animal Spirits».

Alfons Cortés, Senior Partner