Die Medien sind voll von negativen Zukunftserwartungen. Die Möglichkeit, dass es besser kommt als die bekannten Daten suggerieren, wird nicht ernsthaft erwogen. Ressourcen werden verwendet, um Antworten auf Fragen zu finden, auf welche die Antworten frühestens in 30 Jahren bekannt werden, wenn die Historiker Zugang zu den Archiven der Staatsführungen erhalten.

Vernachlässigt wird der Blick nach innen, in die Märkte, in welchen investiert wird, um die innere Ordnung zu verstehen, die sich im komplexen System aus Versuch und Irrtum spontan einstellt. Doch das genau ist das Thema der technischen Analyse, wenn sie nicht mechanistisch betrieben wird.

Aus meiner Sicht sind die Chancen recht gut, dass die grossen Indizes um den 40-Monate-Durchschnitt herum, den die meisten Indizes und sehr viele Aktien erreicht haben, einen Boden finden. Dazu komme ich im zweiten Teil dieses Newsletters zu sprechen.

Im ersten Teil geht es mir um das Umfeld, das angesichts von Inflation, Konjunktursorgen und ökologischen Problemen die Zukunft eher düster malt, was auch ich sehr gut nachvollziehen kann. Trotzdem verschliesse ich mich nicht den Signalen, die die Märkte mit den durch die Handlungen der Akteure generierten Daten aussenden.

Es geht immer wieder darum, die Tatsache nicht aus den Augen zu verlieren, dass Wirtschaft und Börse nicht zwei Seiten der gleichen Münze sind. Daher greife ich im ersten Teil dieses Newsletters auf das Buch «Economists and the Stock Market» der beiden Ökonomie-Professoren J. Patrick Raines und Charles G. Leathers zurück.

In der Einleitung zitieren die Autoren veröffentlichte Meinungen von angesehenen Akteuren aus den 90er Jahren, unter anderem von der damaligen Ikone Henry Kaufman, dessen Verlautbarungen insbesondere die Obligationenmärkte bewegten und der zurecht als einer der besten Kenner des Werkes von Hyman Minsky galt.

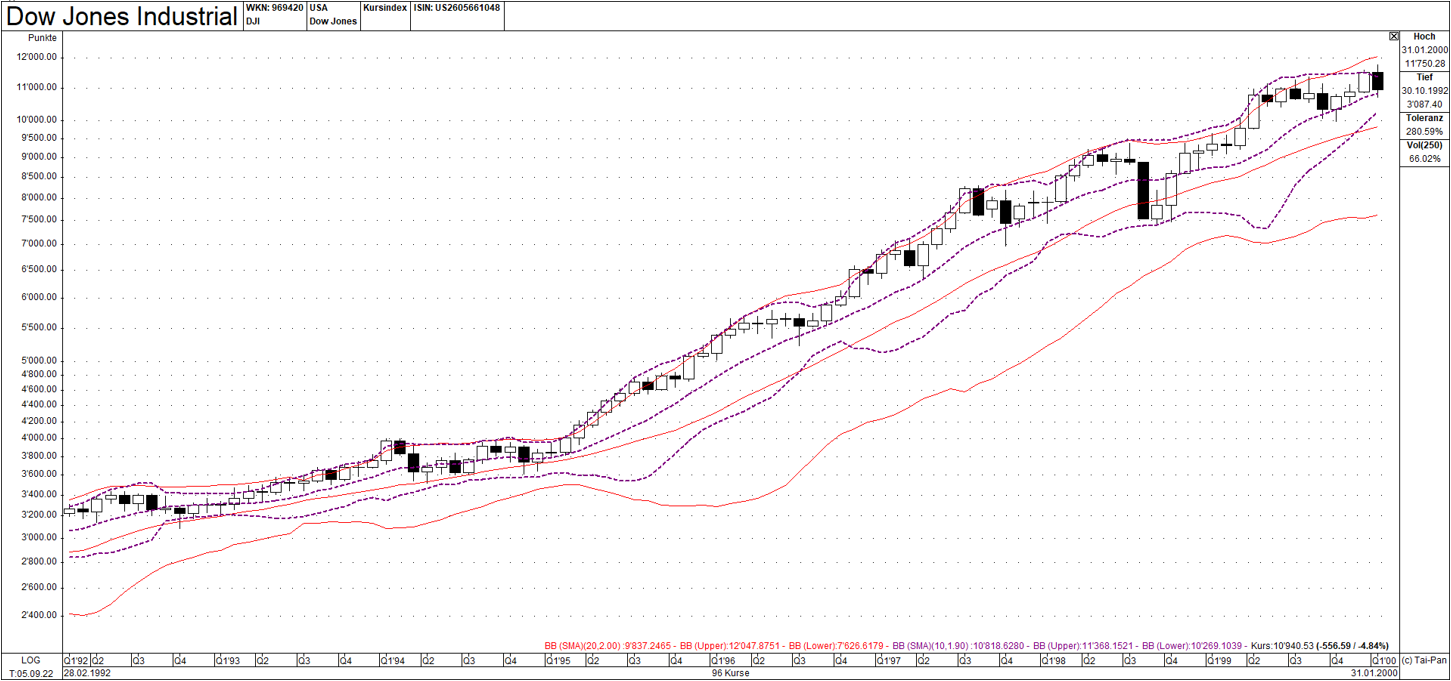

In diesem Teil beginne ich mit einem Chart des Dow Jones Industrial Average von April 1992 auf 3'267.70 Punkten bis zum Ende des damaligen Bullenmarktes im Januar 2000 auf 11'750.28 Punkten:

Abgebildet sind Monats-Kerzen mit dem 20-Monate-Bollinger-Band (durchgezogen rot) und dem 10-Monate-Bollinger-Band (gestrichelt dunkelrot).

Die beste Zeit für Aktien

Im Nachhinein wissen wir alle: Es war eine Zeit, die ideale Voraussetzungen für Aktienmärkte generell und für die US-Börse im Besonderen bot.

So viel im Nachhinein. Schauen wir auf die veröffentlichten Meinungen, die Raines und Leathers, deren Buch im Jahre 2000 erschien, für die Periode von April 1992 bis Ende 1997 zitieren.

- 27. April 1992 Dow Jones Industrial Average 3'304.60 Punkte

Unter dem Titel «Crazy Things People Say to Rationalise Stock Prices» erschien am 27. April 1992 ein Artikel im Forbes Magazine von William Baldwin mit welchem der Autor nachrechnet, dass der amerikanische Aktienmarkt eine Überbewertung von etwa USD 800 Mrd. ausweise.

Der Autor vertritt die Meinung, dass «Popular delusions», das heisst, dass weit verbreitete Täuschungen, diagnostiziert werden können, die für «Periods of speculative binges» üblich seien. Das Wort «Binges» steht nach Wörterbuch für Sauf- oder Festgelage und kann so verstanden werden, dass es etwas ist, bei dem alle von Sinnen gekommen sind.

- 16. Oktober 1992 Dow Jones Industrial Average 3'174.25 Punkte

Der Wall Street Journal hielt Rückschau auf die letzten fünf Jahre seit dem Crash von Oktober 1987 und kam zum Schluss, dass die Akteure am Markt jeden Respekt vor dem Risiko verloren hätten.

- November 1995 Dow Jones Industrial Average 4'808.59 Punkte

Im Verlaufe des Monats November kam die von Warren Buffett geschätzte Tobin’s Q Ratio in die Schlagzeilen. Tobin’s Q Ratio misst die Kapitalisierung des Marktes unter Abzug der Segmente, die nicht mit der Güterproduktion direkt befasst sind und vergleicht sie mit dem Wiederbeschaffungswert der Produktionsausrüstungen. Immaterielle Güter werden dabei nicht berücksichtigt. Im November 1995 wurde darauf hingewiesen, dass die Q Ratio 1.25 sei, während der Durchschnitt seit Ende des zweiten Weltkrieges bei 0.7 lag.

Im Mai 1996, als der Dow Jones 5'346.18 Punkte erreicht hatte, wurde die Tobin’s Q Ratio mit 1.88 ausgewiesen.

- 15. April 1996 Dow Jones Industrial Average 5'592.92 Punkte

Susan Kuhn stellt im Fortune Magazine unter dem Titel «How Crazy is this Market?» fest, fundamentale Daten würden in einem Markt ignoriert, der sich «in voller Blüte spekulativen Wahnsinns» austobe.

- 13. Juni 1996 Dow Jones Industrial Average 5'657.95 Punkte

Im Wall Street Journal erschien ein Artikel unter dem Titel: «Is it Still a Stock Market, or Just a Launch Pad». Die Autoren schreiben, dass Wall Street Profis die Warnung aussprachen, dass die Börse in einen Würgegriff einer spekulativen Manie geraten sei.

19. Juli 1996 Dow Jones Industrial Average 5’434.59 Punkte

Der Wall Street Journal hatte berechnet, dass unter Anwendung des bekannten Dividend Discount Models der Dow Jones um 2'600 Punkte fallen müsste, um eine durchschnittliche Bewertung aufzuweisen.

- 9. September 1996 Dow Jones Industrial Average 5’733.84 Punkte

Der Wall Street Journal stellt eine «Religion der Massen» an den Aktienmärkten fest und damit verbundene Anzeichen eines klassischen Herdentriebes.

- 25. November 1996 Dow Jones Industrial Average 6'547.79 Punkte

Der Wall Street Journal beruft sich auf «Federal Reserve officials», die tief besorgt seien über die «spekulativen Übertreibungen» im Markt.

- 25. November 1996 Dow Jones Industrial Average 6'547.79 Punkte

Henry Kaufman schreibt im Wall Street Journal unter dem Titel «Today’s Financial Euphoria can’t Last» und zog eine Analogie mit den 1920er Jahren!

Kippschalter noch nicht erreicht

Die obigen Ausführungen sollen keine Abrechnung mit der Zunft der Ökonomen darstellen. Sie sollen lediglich zeigen, wie unergiebig es sein kann, von exogenen Daten auf Börsenverläufe zu schliessen.

Ich bin kein Befürworter, technische Analyse zu betreiben ohne ökonomische oder andere relevante Entwicklungen, wie zum Beispiel gesellschaftliche, zur Kenntnis zu nehmen.

Mein Credo ist, dass alle potenziell interagierende Systeme getrennt analysiert werden sollen. Am Schluss jeder Analyse gehört die Schätzung, wie offen das jeweilige System ist für die Aufnahme neuer Informationen aus einem interagierenden System. Es geht also um die Feststellung, ob ein System sich in einem Lock-in befindet, während welchem ein bestimmtes Narrativ «gespielt» wird unter Ausschluss aller Meldungen, die diesem widersprechen, oder ob im System kein Narrativ gefunden wurde und auf die überraschende Nachricht gewartet wird, die den Ausbruch aus einer von «Breaking News» getriebenen Phase bewerkstelligt. Solche Situationen nennt man Bifurkationsphasen. In einer solchen stecken die Aktienmärkte im Allgemeinen mit Ausnahme von einigen Industrien.

Keine der oben zitierten Warnungen aus den 1990er Jahren war aus damaliger Sicht unbegründet. Die Frage war damals nicht und kann niemals sein, ob sie akademisch richtig waren oder nicht. Die Fragen müssen immer sein:

- Welche Meinungen akzeptiert der Markt?

- Wann signalisiert er Zweifel an der vorherrschenden Meinung?

- Wann nimmt er eine neue Meinung an?

Viele Raster zur Verwertung marktgenerierter Daten kommen zum Einsatz um eine einigermassen zuverlässige Antwort auf die Fragestellungen zu erhalten. Dazu gehören immer ganz zentral Bollinger-Bänder. Wenn man die richtigen Bandbreiten wählt, liefern sie hervorragende Dienste als Kompass durch den Börsendschungel, der nicht ein Dschungel ist wegen der ökonomischen oder anderen harten Daten, sondern wegen der Interpretation dieser Daten durch Millionen von Gehirnen.

Wie bereits weiter oben gesagt haben die Indizes der meisten grösseren Märkte den steigenden 40-Monate-Durchschnitt erreicht. Das Abwärtsmomentum hat abgenommen, die Volatilität ist gestiegen. 50 Jahre Geschichte des MSCI Welt und 60 Jahre Geschichte des S&P 500 zeigen, dass aus dem Zusammenspiel von 20- und 40-Monate-Bollinger-Bändern die Regel abgeleitet werden kann, dass ein Bärenmarkt bestätigt ist, wenn die Kurse unter den flachen 40-Monate-Durchschnitt fallen und das 20-Monate-Bollinger-Band nach unten gedreht hat. Wenn es so weit ist, hat das nach unten gerichtete Momentum bereits ein Ausmass angenommen, in welchem das Diktum zutrifft, dass die Baisse zu weiterer Baisse führt. Diesen Kippschalter haben die Märkte noch nicht erreicht und es gibt keine Regel, dass sie diesen Kippschalter erreichen müssen.

Ganz im Gegenteil: Die meisten Tests dieser Bollinger-Bänder-Kombination sind in den grossen Indizes wie MSCI Welt und S&P500 in den letzten 50 Jahren so zu Ende gegangen, dass es nicht zu einem grossen Bärenmarkt kam. Allerdings ist jetzt ein Punkt im Geschehen erreicht, der intensive Beobachtung und diszipliniertes regelbasiertes Handeln erfordert. Genau diesem Zweck dienen die von Unifinanz erarbeiteten Monitore.

Alfons Cortés, Senior Partner